| 1 |

自由競争の市場では,価格が上がったり下がったりすることによって,需要量と供給量はひとりでにに調節され,釣り合うようになる。この動きを価格の〔 〕という。 |

| 答 |

自動調節機能 |

| |

・均衡価格(P)より市場価格が高く設定(P1)されると

需要量=Q1 供給量=Q2となり,供給>需要になる。つまりQ2-Q1だけ商品が余る。買いたい量以上に商品が売り出されている。

企業は在庫を抱えると困るので,在庫を減らそうとして価格を下げる。価格が下がったのをみて,消費者は購買意欲が増加し,需要が増える。供給の減少・需要の増加(グラフ①)と価格の下落(グラフ②)を繰り返して,最終的に需要量と供給量が調和してちょうどいい均衡価格(E点,P円)に落ち着く。

※閉店前のスーパーのお惣菜

スーパーは売れ残りると困るので,値引きして売ろうとしますね。(50%引きなどのシールを貼る)

・均衡価格(P)より市場価格が低く設定(P2)されると

需要量=Q2 供給量=Q1となり,需要>供給になる。つまりQ2-Q1だけ商品が不足する。買いたい量が,売り出されている量を上回っている状態。

消費者は多少価格が高くなっても買う人が現れ,価格は上昇する。価格が上昇すると需要量は減少する。

※オークション(競売)の原理

たくさんの人が1つのものを買いたいと思う。多少高くても買いたいと思う人が現れる。値段が高くなると競争相手が減る。値はどんどん釣り上げられていき,最終的にもっとも値段を高く設定した人に品物がわたる。

価格が上昇すると企業は利潤を求めて増産する。需要の減少・供給の増加(グラフ③)と価格の上昇(グラフ④)を繰り返して,最終的に需要量と供給量が調和してちょうどいい均衡価格(E点,P円)に落ち着く。

☆需要・供給の関係と価格

供給>需要→価格は下がる

需要>供給→価格は上がる

このように価格の変動が需要と供給の不均衡を調整して,両者を均衡させようといる働きを「価格の自動調節機能」(または市場メカニズム)といいます。18世紀のイギリスの経済学者:アダム=スミスはもっとこれを詩的に「(神の)見えざる手の導き」とよびました。市場メカニズムに任せておけば,最適な生産=効率的な資源配分が実現するから,政府は自由放任政策をとることが望ましいとしました。 |

| |

|

| 2 |

公共料金は〔 ① 〕・〔 ② 〕が決定または認可する価格である。 |

| 答 |

①政府 ②地方公共団体(順不同) |

| |

大きく,政府(国)と地方公共団体(地方)が決定・認可に関わるものを区別しておきたい。

・国(認可)

電気料金・都市ガス料金,公共交通機関(路線バス・鉄道・タクシー・高速自動車道)

・地方(決定)

水道料金,公立学校授業料,公衆浴場

ポイントは,電気・ガスは国,水道は地方である点。市営のバス・地下鉄など地方公営企業の運賃も認可するのは政府です。 |

| |

|

| 3 |

基準となる年を100として物価の変動をみることを〔 〕という。 |

| 答 |

物価指数 |

| |

物価というのは,いろんな年の物価を比べることによって,その年の,あるいはある年の経済状態を知るための道具のようなものです。その年の物価だけがわかっても意味はあまりない。いろんな年を比較したいのです。だからいろんな年の物価を計算します。

でもね,例えばある年の物価が62872円でした。次の年,物価が94263円になりました。物価が上がったのはわかるとしても,どのくらい(何%)上がったのかよくわかりませんね。だから比較には比較しやすい数字を用いてやる。

どこか基準となる年の物価を100とします。これを物価指数といい,違う年の物価指数も計算し,基準年ととくらべてその年の物価がどうなったかをみることで,経済や景気の状態や傾向を分析していくのです。

物価指数の計算方法は,物価指数=その年の物価/基準年の物価×100

それではさきほどの物価を物価指数に直してみましょう。ある年を基準年とします。基準となる年の物価指数を100とします。(62872/62872×100=100)

次の年の物価指数は,94263/62872×100≒150となります。これで1年間に物価は1.5倍(50%)に上昇したことがわかるのです。⇒《発展編》 |

| |

|

| 4 |

資本主義経済において,好景気と不景気が繰り返されることを〔 ① 〕という。基本的には好景気のときは〔 ② 〕傾向,不景気のときは〔 ③ 〕傾向である。また不景気下で進行するインフレを特に〔 ④ 〕という。 |

| 答 |

①景気変動(景気循環) ②インフレ ③デフレ ④スタグフレーション |

| |

資本主義経済は自由な経済活動を原則とするため,景気の変動が避けられません。好景気(好況)ばかりが永遠に続くこともなければ,不景気(不況)ばかりが続くわけでもない。好景気と不景気が繰り返していくことを景気変動,または景気循環といいます。

・好況期…経済活動がもっとも活発な状態

商品の需要増大・新技術の開発→投資の増大→生産の増大→雇用・所得の増大→需要の増大→物価上昇→供給拡大→下に続く

・後退期…経済活動の鈍化

供給の拡大→生産過剰→価格の下落→設備投資の減少→生産縮小→利潤低下→下に続く

・不況時…経済活動の停滞

→利潤低下→在庫の増大→倒産・失業の増加→生産活動の停滞→需要の低下→価格の低下→下に続く

・回復期…経済活動に活気が戻る

価格の低下→生産量に対し需要量が増大→設備投資の拡大→失業者の減少→需要の増加→生産活動の回復→好況期へ

原則として好景気のときは,需要が増大するので物価が上昇し,インフレ傾向になる。不景気のときは,需要が減少するので物価が下落しデフレ傾向になります。したがって対策方法も好景気とインフレ,不景気とデフレは同じ方法になる。⇒《基礎編》

また不景気にもかかわらず物価上昇がおこることもあり,これをスタグフレーションといいます。不景気(スタグネーション)とインフレーションの合成語です。1973年の石油危機をきっかけとして,日本を含めて先進国が苦しんだのは,スタグフレーションの典型例です。 |

| |

|

| 5 |

急激で大規模な景気の後退を〔 〕という。 |

| 答 |

恐慌 |

| |

景気変動において,好況期から不況期へと急激に景気が落ち込むことを恐慌といいます。生産は激減,物価の暴落,企業倒産・失業者の急増,そして経済は大混乱。典型的な例が1929年の世界恐慌です。 |

| |

|

| 6 |

1年間に国内で新たに生産した財やサービスの合計を〔 〕といい,一国の経済規模を示す指標となっている。 |

| 答 |

国内総生産(GDP) |

| |

一国の経済規模が拡大することを経済成長といいます。経済成長は国内総生産の増加,あるいは減少で表します。GDPがどれだけ増えたか,減ったかが経済成長率です。

国内総生産とは,その国の国内で一年間に生産した財やサービスの合計(金額)で,国内でそれにかかわった外国人のものも含めますが,逆にその国の企業が海外で生産したものは含めません。文字通り,その国の経済力を示す数値として,地理の問題でも用いられます。

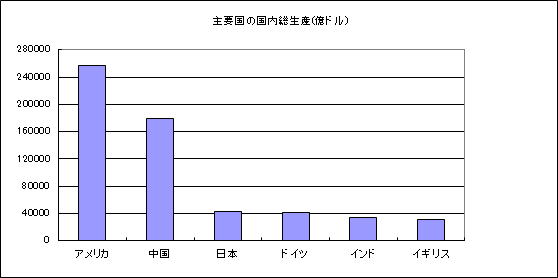

現在の主要国のGDP順位をある程度知っておくと問題を解くときに何かと役立ちます。中国・アメリカ・日本・ドイツの順。

[グラフ:応用編6-1 日本国勢図会2024/25より 2022年] |

| |

|

| 7 |

個人や企業から預かったお金を銀行の判断で企業などへ貸し付ける金融方法を〔 ① 〕といい,株式や社債の発行によって資金を集める方法を〔 ② 〕という。 |

| 答 |

①間接金融 ②直接金融 |

| |

資金融通の仲立ちをはかる金融機関には,銀行,証券会社,保険会社などがあります。

企業が資金を調達する方法にはいくつかあります。1つは銀行からお金を借りるという方法。このとき銀行が企業に貸すお金は,預金という形でわたしたちから集めたお金です。銀行はその預金(元本)を原則保障しています。でないとわたしたちも安心して銀行にお金を預けませんね。だからもしある企業が事業に失敗したら,銀行が損失を出すわけです。

このように本来の資金の貸し手である預金者と借り手である企業が,銀行という金融業者を介して直接つながっていない金融を間接金融といいます。

対して直接金融とは,貸し手と借り手の利害関係が直接結びついている。企業が資金を調達するために株式を発行する,あるいは社債(会社の借金)を発行するとします。このとき金融の仲介に立つ代表的な金融機関は証券会社です。ただし証券会社は仲介手数料を取るだけで,借り手である企業は直接わたしたちからお金を借りていることになります。その証拠に,企業が損失を出した場合,貸し手であるわたしたちは,そのまま出資額を無駄にしてしまうリスクがあるのです。逆に企業が大きく儲けを出したときには,配当という形で,利益を得ることができる。

※株式配当と利息の違い

例えば1株=1000円の株式を発行している企業Aが1株につき20円の配当を出しているとします。このときの配当利回りは2%です。この企業の株を100株買っている人(10万円の出資)は,2000円の配当を受けることになります。利回りは業績のよい企業ほど高くなりますが,5%以上あればすごい企業だと思ってもよい。

一方,銀行預金の利息はどうかというと,利子率は0.001%ぐらい。10万円預けて,100円の利息がもらえる。

圧倒的に株式会社の配当の方が利益を得やすいので,出資者としては出資しやすい。企業の視点でみれば,お金を集めやすいのです。しかし企業の業績が悪くなると,出資者は最初の出資額が保障されない。つまりハイリスク・ハイリターンが直接金融の特徴です。 |

| |

|

| 8 |

一国の金融制度の中心的な役割を担う機関を〔 ① 〕といい,〔 ① 〕がその国の通貨量を決定する制度を〔 ② 〕という。 |

| 答 |

①中央銀行 ②管理通貨制度 |

|

日本の中央銀行は日本銀行。その日本銀行が日本の通貨(銀行券)量を決定・調節している。これを管理通貨制度とよんでいます。

管理通貨制度の反対語は「本位制度」といって,金を基準とする場合,「金本位制度」,銀を基準とする場合「銀本位制度」といいます。この場合,その国の通貨は金や銀の保有量を越えて発行することができません。その一方で,管理通貨制度は原則として必要とあらば,いくらでも通貨を発行することができる制度です。

いくらでもお金を発行できるからといって,大量にお札を刷ると,お金の価値がどんどん下がっていき,それに合わせてモノの価値はどんどん上がっていく。つまりインフレーションになってしまうので注意が必要です。

インフレーションになると,銀行預金が目減り(実質的価値が下がる)します。今までがんばって1000万円貯めたのに,1000万円の価値が10分の1に下がって,実質100万円ぐらいの価値しかなくなってしまうんです。逆に借金がある人は,その借金の額が目減りするので大助かりです。

同様に年金や生活保護を受けている人も困ります。年金や生活保護は受給額が決まっています。仮に月に10万円だとします。インフレになり通貨価値が10分の1になったとすると,実質1万円分しかもらえなくなる。(=1万円の価値のものしか買えない)

また物価が高くなるということは,消費者が商品を買いにくくなるということです。売り手側は通貨価値に対して商品価値がどんどん高くなるので,さらに高くなるのを見越して売りおしみをおこなったり,買占めをおこなったりします。このときに株や土地を買っておくとその価値の上昇が見込めます。

このようなことから極度なインフレーションはできるだけ避けなければならない。だから景気が過熱(いきすぎた好景気)ぎみにならないように政府や中央銀行が経済に介入する必要がある。

一方デフレは,物価が下落するので消費者にとって特に低所得者には有利であると考えられますが,逆に企業の業績が悪化するので,最終的には家計に響いてきます。賃金カット,リストラ・失業,雇用の減少,倒産となれば,生活が苦しくなるのはあたりまえです。

国民の生活苦は,減税につながり,税収の悪化は国債の増大につながり,いいことなんて何一つありません。やはりなんらかの景気改善の対策を打たなければなりません。

☆インフレとデフレ

| |

インフレ(通貨価値<モノの価値) |

デフレ(通貨価値>モノの価値) |

| 利益を受ける人 |

土地・株など財産保有者

借金・ローンがある人 |

低所得者

|

| 不利益を受ける人 |

預金をしている人

お金を貸している人

年金生活者・生活保護受給者 |

借金・ローンがある人

土地・株など財産保有者 |

|

| |

|

| 9 |

今日では通貨は2種類あり,〔 ① 〕と〔 ② 〕である。現金通貨には,〔 ③ 〕が発行する硬貨と中央銀行が発行する〔 ④ 〕がある。 |

| 答 |

①預金通貨 ②現金通貨 ③政府 ④紙幣 |

| |

普段わたしたちが使っている現金のうち,紙幣は日本銀行が,硬貨は政府が発行していることに注意。

預金通貨というのは,銀行に預金しているお金です。このお金は通帳に数字として表されているだけのもので,実際の現金のやりとりをしません。お給料が入るとその数字が増えるだけです。振込みが必要ならその数字を減らせばよいのです。数字だけのやり取りがおこなわれるのが預金通貨です。もちろん現金通貨に換えることもできます。現金が必要なら預金通貨の数字を減らして,現金に換えてもらう。引き落としですね。

1万円,10万円ぐらいならともかく,100万円,1000万円と取引額が大きくなるにしたがって預金通貨を使用することが多くなります。つまりは世界で動いている通貨のほとんどが預金通貨ということになります。 |

| |

|

| 10 |

日本銀行は不景気には通貨量を増やす〔 ① 〕策をとり,好景気には逆の〔 ② 〕策をとってインフレを抑える。 |

| 答 |

①金融緩和 ②金融引締め |

| |

好景気がゆきすぎでインフレが心配されるとき,これを問題では「景気の過熱」と表現することがありますのでおぼえておきましょう。好景気・インフレ・景気過熱は通貨量が増加することでおこる現象ですから,通貨量を抑える政策をとればよい。日本銀行から考えれば,「通貨の供給量を減らす」ということになりますので,これを「金融引き締め」といいます。

逆に不景気・デフレ時には,通貨量を増やす,つまり日銀は「通貨の供給量を増やす」政策をとります。これを「金融緩和」と表現するのです。

☆好景気・不景気のさまざまな表現

・好景気:通貨量の増大…好況,景気の過熱,景気の行き過ぎ,インフレ(物価の上昇)

・不景気:通貨量の減少…不況,景気の沈滞・停滞・後退,デフレ(物価の下落) |

| |

|

| 11 |

日本銀行が直接市場に介入し,国債や手形の売買をおこなうことを〔 〕という。 |

| 答 |

公開市場操作 |

| |

では具体的な金融政策の方法として,一番よく出されるのが公開市場操作です。英語でオープン・マーケット・オペレーションともいいます。不景気時には,日本銀行は市中銀行から国債などの債券を買い,通貨を市中に流す。これを買いオペ(買いオペレーション)といいます。好景気時にはその逆で,売りオペ(売りオペレーション)という。

☆日銀の金融政策

| |

対策 |

金利政策 |

公開市場操作 |

| 好景気 |

金融引締(通貨量を減らす) |

金利の引き上げ |

売りオペ |

| 不景気 |

金融緩和(通貨量を増やす) |

金利の引き下げ |

買いオペ |

|

| |

|

| 12 |

〔 ① 〕が進んだり,また〔 ② 〕が海外と比べて高いことから,企業や工場の海外移転が進む。このように製造業を中心に国内の産業に空洞が生じることを〔 ③ 〕という。 |

| 答 |

①円高 ②人件費 ③産業の空洞化 |

| |

円の価値が上がったり,反対にドルの価値が上がったり,通貨の価値が上下するのは,お金の価値もその需要と供給の関係によって変化いるからなのです。

では為替相場の変動がどのようにしておこるか考えてみましょう。お金(通貨)を商品として考える。これがポイントです。例えば,

「円を欲しいと思う人」(円の需要)が増加すると,円の価値は上がる=円高。

「円を欲しいと思う人」(円の需要)が減少すると,円の価値は下がる=円安。

☆円高の原因①…貿易黒字

貿易黒字とは,輸出額>輸入額。つまり輸出が輸入を上回っている状態です。日本とアメリカにおける輸出・輸入,それぞれ図にすると次のようになります。貿易では国際通貨であるドルを使用するものとします。

日本の輸出は,視点を換えると,アメリカがドルを売っているとも考えられます(アメリカのドルの供給)。逆に日本の輸入は,アメリカがドルを買っているとも考えられます(アメリカのドルの需要)。

したがって,輸出が輸入を上回るとは,「アメリカのドルの供給がアメリカのドルの需要を上回る」と表現できるわけです。供給>需要ですから,ドル価格は下がることになります。ドルの価値が下がると,対する円の価値は上がり,円高となるわけです。

※別の視点から考えると

輸出=日本のドルの需要が増加する。ドルは日本国内で使用できないため,ドルを円に換えようとする。円の需要が増え,円の価値が上がるとも考えられる。

☆円高・円安の影響

では円高になると,貿易について,どのようなことがおこるのでしょうか?仮に1ドル=200円が1ドル100円になったとします。

・輸出産業の場合

日本で1台100万円の自動車は1ドル=200円のとき,アメリカで1台5000ドルで販売されていました。(1:200=X:1000000→X=5000)

これが1ドル=100円になると,1:100=X:1000000→X=10000となりアメリカで1台10000ドルで売られることになります。

アメリカでの販売価格が高くなってしまったので,輸出産業は不利になります。

・輸入産業の場合

アメリカで1つ200ドルで販売されているバッグが日本に輸入され,日本では1つ40000円で販売されていました。(1:200=200:X→X=40000)

これが1ドル=100円になると,1:100=200:X→X=20000円となり,日本で1つ20000円で売られることになります。

日本での販売価格が安くなったので,このバックは買いやすくなり,輸入産業が利益を得ます。

このように円高になると輸出不利・輸入有利の状態になるのが一般的です。このため自動車などの輸出産業は,5000ドルの自動車を5000ドルのまま販売するために,為替変動の影響を受ける貿易の形ではなく,現地に自社工場を建設して,現地生産・販売の形を取ろうとする。

この結果,日本では機械などの部品・組み立て工場が衰退していくことになるのです。これを産業の空洞化といいます。⇒《地理:第7回応用編》

その一方で,輸入品価格が安くなるため,小売店では輸入品を安く消費者に提供する円高還元セールが実施されたりします。ただしこの状況が長く続くと,国内物価が下がり,デフレ傾向になることもおさえておきましょう。

次に円安についての問題をやってみましょう。

〔例題〕2012年1月,1ドル=80円であった為替相場は,2015年1月に1ドル=117円になった。

(1)2012年1月に1000ドル入手し,2015年1月1ドル=117円のときに,円に再交換した。何円の得または損をしたか。(手数料など諸費用は考えないものとする)

(2)アメリカで1台30000ドルで販売されている日本車の売り上げは,2012年1月時に比べ2015年1月では1台あたり日本円でいくらの利益または損失がでましたか。

(1)最初に1000ドルを入手するために必要になった円は80000円(80円×1000)です。80000円支払った1000ドルを,1ドル=117円のときに再び円に換えると1000ドル×117円=117000円。

円安になったことで80000円が117000円になった。117000-80000円=37000円の利益です。

(2)2012年1月時点でのこの自動車の1台当たりの売り上げは,日本円で240万円です(1:80=30000:X)。これが2015年1月では351万円となります(1:117=30000:X)。円安が進んだことで1台あたり351万-240万=111万円の利益が出ました。

〔答え〕(1)37000円得をした。 (2)111万円利益が出た。

(1)のように円安になると,ドルから円の交換が有利なります。逆にいえば円からドルへの交換は円高が有利ということになります。つまり日本人が海外旅行へ行こうとすれば,円高のときが得,外国人が日本に旅行すのは円安のときがよい。

また(2)から輸出産業では円安の方が利益が出る。輸出産業の利益がアップすれば,日本全体として企業利益も所得もアップして景気がよくなります。

※このように為替相場が円安になったことで生じる利益を円安差益といいます。

ただし輸入産業としては原材料費が値上がり,そしてそれが続くと国内物価が上がり,インフレ傾向になる。

☆円高・円安の影響

| |

円高 |

円安 |

| 輸出産業 |

不利 |

有利 |

| 輸入産業 |

有利 |

不利 |

| 日本人の海外旅行 |

有利(増加) |

不利(減少) |

| 外国人の日本旅行 |

不利(減少) |

有利(増加) |

| 物価 |

デフレ傾向 |

インフレ傾向 |

| 景気 |

悪 |

良 |

なお外国為替相場の問題は,「ドル」で出題される問題が一般的ですが,「ユーロ」や他の国の通貨となっていても全く同じです。

☆おぼえておきたい通貨

・ドル…アメリカ 国際通貨(基軸通貨)

・元(人民元)…中国

・ユーロ…EU域内

・ポンド…イギリス

|