| 1 |

貨幣のはたらきは,商品の値打ちをはかるものさし:〔 ① 〕,商品の交換のなかだち:〔 ② 〕,値打ちを蓄える:〔 ③ 〕,支払いの役目:〔 ④ 〕である。 |

| 答 |

①価値尺度 ②交換手段 ③価値貯蔵手段 ④支払手段 |

| |

当たり前のことだといえば,当たり前のことだけど,貨幣の4つの機能を定義しておきましょう。ときどき出題される問題です。

まずその商品の価値がどれだけあるかを示す価値尺度,そしてその価値で商品と交換できる交換手段。

また1000円分のみかんを1年保管していても,1年後そのみかんはどうなっているでしょう?想像したくないね。でもみかんでなくて1000円札は,1年後も1000円札として使える。つまりみかんは1000円の価値を保つことができないけれど,1000円札は1000円の価値を蓄えることができる。これが価値貯蔵手段です。

またかつては現物で支払われていた税や労働対価(賃金),債務などの支払い(決済)が現金(貨幣)によっておこなわれています。これを支払手段といいます。 |

| |

|

| 2 |

〔 ① 〕制度は金を通貨の基準とする。金に代えて〔 ② 〕紙幣を通貨として発行するが,その発行量は中央銀行が保有する金の量の枠内である。 |

| 答 |

①金本位 ②兌換 |

| |

その国の貨幣制度の基礎となる貨幣(本位貨幣)を「金貨」とする制度。この制度だと国家が保有する金の量(価値)=国家に流通する貨幣ということになります。金の価値は安定しているため,その国の経済も安定するという利点がある一方,金の保有量が増えない限り,経済の発展に応じて通貨を増やすことができません。また対外支出も金で支払うことになるので,金の流出が増えると経済力が弱まることになります。

実際は,流通させるだけの金貨が用意できないし,金貨は重くて持ち運びに不便なので,金と交換可能(交換を保証された)な紙幣が発行されることになります。この紙幣を兌換(だかん)紙幣といいます。 |

| |

|

| 3 |

〔 ① 〕制度は中央銀行が通貨の発行量を自由に調整する。金保有量とは無関係に通貨量を増減するため,紙幣は〔 ② 〕紙幣となる。 |

| 答 |

①管理通貨 ②不換 |

| |

金本位制度の下では通貨量が制限されるため,景気変動がおこりにくい。一方で政府が物価や景気をコントロールするためには,管理通貨制度をとって通貨量を自由に調整しなければなりません。 19世紀にはイギリスをはじめ各国で金本位制度がとられていましたが,20世紀には経済政策をおこなうため管理通貨制度に移行していった。

管理通貨制度では,通貨に金の裏づけが必要ないので,金と交換されない不換紙幣が発行されます。 |

| |

|

| 4 |

商品の生産費に一定の利潤を加えて決められる価格を〔 〕という。 |

| 答 |

生産価格 |

| |

生産費のまま,商品を販売しては意味がありません。そこに生産者の利益を加えたものが生産価格です。ここから商品が消費者の手に届くまで価格は高くなっていきます(卸売価格・小売価格など)が,付加されるのは主に輸送費・宣伝費や卸売・小売業者の利潤ですので,あくまでも商品価格の核となる部分は生産価格ということになります。したがって市場価格はこの価格を中心に変動することになります。(市場価格の重心)

|

| |

|

| 5 |

商品を生産することによって,少しずつ機械,設備がすり減っていく。この部分を補う費用を〔 ① 〕といい,生産費には原材料費,〔 ① 〕,〔 ② 〕が含まれる。 |

| 答 |

①減価償却費 ②人件費 |

| |

例えば1億円の機械の寿命が10年だとしたら,その10年間毎年1000万円の機械代が必要になっていると考えておかなければなりません。この1000万円を減価償却費といいます。機械などの設備のほか,車などの輸送用機械,建物などの費用がこれにあたります。

生産費(コスト)=原材料費+減価償却費+人件費(労働者の賃金) |

| |

|

| 6 |

生活必需品は,価格が変化してもあまり〔 〕量に変化は生じない。 |

| 答 |

需要 |

| |

米などの生活必需品は価格が変化しても需要量はほとんど変化しません。一方ぜいたく品は,価格の変化にともない需要量が大きく変化する。(難しくはこの変化を弾力性といい,生活必需品は弾力性が低い,ぜいたく品は弾力性が高いと表現する)

これを応用して供給曲線で考えてみよう。次のグラフは農産物と工業製品の供給曲線を示しています。

農産物は急に成長するものではありません。長期の準備期間が必要になります。価格が変化したからといって急に供給量を調節することができない。つまり弾力性が低いのです。逆に工業製品は農産物に比べれば,価格の変化に対して供給量を調節するのは容易です。つまり弾力性が高い。 |

| |

|

| 7 |

価格の自動調節機能によって,需要と供給が等しくなるように調整される。このしくみを〔 〕という。 |

| 答 |

市場メカニズム(価格機構・価格メカニズム) |

| |

市場メカニズムは,18世紀のアダム=スミス以降,経済学の土台となった考え方でした。人間の衝動は利己心である。しかし各自がそれぞれ利己心を追求すれば,社会全体として結局合理的な行動をとることになり,生産量や価格は「見えざる手」によって調整される。そのため資源は最適配分され,社会全体の利益と進歩をもたらす。スミスはこの市場(価格)メカニズムをもとに「自由放任」主義が最善の経済政策だと主張しました。

アダム=スミスの市場(価格)メカニズムを土台として,「セイの法則」というのが,その後19世紀において,経済学の主流となります。「総供給の大きさに合わせるように総需要が調整される」,つまり「供給が需要を決定する」という考え方です。(19世紀のフランスの経済学者:セイ「供給はそれみずから需要をつくりだす」)

例えば,缶ジュースの市場において,需要と供給が一致している場合は問題ありません。ここで何かの理由で,みんな缶ジュースを飲まなくなった。すると缶ジュースの売れ残りが出る。超過供給の状態。でもここで缶ジュースの価格を下げれば,缶ジュースの需要は増えていき,需要と供給が一致するところまで価格は下がっていく。

逆に缶ジュースブームがやってきて,缶ジュースが不足しても,価格が上がっていけば,需要が減少して,やがて需要・供給が一致する。つまり人々が消費する量(需要量)は,どれだけ生産されたか(供給量)にかかってくる。最終的につくったらつくった分だけ全部売れるはずだ。(売り残りは発生しない)

これを労働市場で考えてみると,失業者が出るというのは,労働力の供給が需要を上回っているということであるので,労働力価格(=賃金)をどんどん下げていけば,失業者はいなくなるはずだ。となります。

しかし現実には,売れ残りも失業者もいる。なぜか,市場メカニズムを妨害している何らの力があるからだ。それが政治的介入・規制であり,そんなものは取っ払って,「経済は自由競争に任せればよいのだ」となるのです。

こういったアダム=スミス以降の考えを古典派経済学といい,国際経済ではリカードの自由貿易論にも応用されました。⇒《地理:第7回発展編》 |

| |

|

| 8 |

18世紀の〔 ① 〕は,政府は経済に介入しないほうがよいとしたが,19世紀に〔 ② 〕は失業や貧困など資本主義の問題点を指摘し,社会主義を理論化した。 |

| 答 |

①アダム=スミス ②マルクス |

|

しかし19世紀中ごろにもなると,資本主義の発展にともない,貧富の差の拡大,富の不平等が問題となってきます。そんな中,ドイツのマルクスは資本家は労働者から搾取する存在であり,資本家と労働者の対立・闘争は,資本主義社会を崩壊させ,社会主義社会が到来し,やがて共産主義社会へと発展するという社会主義経済(マルクス経済学)を理論化します。

さらに19世紀後半から重化学工業の発達にともなって市場が寡占化し,企業の価格競争がおこなわれにくくなってきます。その結果市場メカニズムが働かなくなったり,不況が長期化するなどの問題点が現れてきました。ロシアのレーニンはこれを資本主義の最終段階として,やがて訪れる社会主義の前段階としました。(実際,レーニンはロシア革命で社会主義革命を実現している) |

| |

|

| 9 |

20世紀になると,政府が介入して経済をうまくコントロールすることが求められるようになった。その必要性を説いたのが〔 〕である。 |

| 答 |

ケインズ |

| |

古典派経済学が完全にゆきづまったのが,1929年からはじまる世界恐慌です。自由放任主義がもたらした結果がこれだったのです。世界はこれまでの資本主義を修正していく必要に迫られました。

そこで説得力をもつようになったのが,イギリスの経済学者:ケインズの考え方でした。セイの法則とは逆の「有効需要の原理」といいます。

「需要が供給を決定する」。ただしここでいう需要は,ただ単に「ほしい・買いたい」という需要(願望)ではなくて,金銭に裏づけされた実現可能(買うことができる)な需要で,「有効需要」と難しく表現しています。そしてその「有効需要」が多ければその分,供給も多くなり,反対に「有効需要」が少ないときには企業が生産を減らして、供給が少なくなる。

失業が増加する不況のときは,この有効需要が不足しているわけですから,ある程度の金銭的裏づけのある「政府」が有効需要を増やすような「公共事業」をおこなうことが政策として求められる。つまり政府の経済への介入が必要になったのです。これを取り入れた政策こそ,アメリカのニューディール政策だったのです。(日本では高橋是清の高橋財政,ドイツではヒトラーのアウトバーン建設)

また不況時に政府がとる政策に,減税がありました。家計の所得-非消費支出=消費支出+貯蓄という式がありましたね。⇒《公民:第5回発展編》非消費支出とは税のことでした。減税されればされるほど消費支出や貯蓄(貯蓄は投資に)に回されるお金(有効需要)が増えるのです。

世界恐慌がおこる前の19世紀までは「小さなな政府」が理想とされていましたが,20世紀のニューディール政策以降,景気対策など財政(政府)の役割は大きくなっていったのです。

しかし政府の経済介入にもかかわらず,1970年代,石油危機をきっかけに先進国がスタグフレーションに悩みます。不景気とインフレーションが同時に進行していった。ケインズの理論は,有効な解決策を示すことができませんでした。ケインズの理論では,不景気の対策→公共投資の拡大・減税→有効需要の増大→物価の上昇となり,インフレ対策にはならず,逆にインフレを悪化させてしまう。

またケインズの理論を政策化ためには,「大きな政府」が必要でした。すると政策維持のため政府は慢性的な財政赤字になってしまうのです。日本なんかは,所得倍増・高度経済成長のために公共投資を活発におこなった結果,企業・議員・役人の癒着,さらには赤字国債が好況時にも発行されるようになっていました。

こうしてケインズの理論は,再び古典派にとってかわられることになります。再び息を吹き返した自由放任主義を「新自由主義」といいます。代表的な経済学者はマーティン=フリードマン,ノーベル経済学賞を受賞した人物です。

ケインズが政府による有効需要の創造により不況の防止をめざしたのに対し,景気対策は通貨量供給量を調節する金融政策を中心とし,できるだけ政府の介入を避け,自由な市場に経済をゆだねるように主張しました。1980年代には世界経済の主流となります。徹底した規制緩和と小さな政府が政策の基本です。アメリカのレーガン大統領,イギリスのサッチャー首相が当時の代表的な政治家。日本では国営三事業を民営化した中曽根康弘首相。

そして最近では郵政民営化を実現した2000年代初期の小泉純一郎首相がそうです。小泉政権では数々の規制緩和が実施され,金融政策として量的緩和策がとられました。通貨の大規模供給です。しかし放たれた通貨は,一部の大企業に融資されただけで,設備投資に消極的な大企業が内部留保(貯蓄)するだけでした。本当に必要としている中小企業や消費者に回ることなく,経済格差が拡大しただけとも評価されています。 |

| |

|

| 10 |

独占の形としては〔 ① 〕(企業連合):複数の企業で価格・生産量など協定すること,〔 ② 〕(企業合同):同業種の企業が合併して1つの企業になること,〔 ③ 〕(企業連携):大企業が株式の保有を通じてさまざまな業種の企業を支配することなどがある。 |

| 答 |

①カルテル ②トラスト ③コンツェルン |

| |

資本主義は自由競争が前提であるため,競争によって必然的に勝者と敗者が生まれます。やがて勝者はどんどん大きくなり,市場を独占するまで巨大化する。これが寡占,あるいは独占というわけです。皮肉なことに市場メカニズム自体が,経済的な非効率や社会問題をもたらすことになるのです。

独占・寡占が形成されると,企業間の価格競争が避けられ,価格が下がりにくくなる。このことを「価格の下方硬直性」といいます。

そのため価格の動きによる需要・供給の調整が困難になります。暗黙の協定に基づいて,市場支配力をもつ最大手の企業(プライス=リーダー)が設定した価格に,他社が追随して寡占市場の価格が設定されます。このような価格を独占価格,または管理価格といいます。

ある企業の製品が,その製品市場の中で,どのくらいの割合を占めているかを示す率を市場占有率(マーケットシェア)といい,寡占市場では企業は利潤拡大のほかに,市場占有率の拡大を目指して,価格競争以外の非価格競争が展開されるようになります。価格は下がらないのですから,価格以外のところで他社との製品差別化をはかるのです。例えば広告・宣伝(コマーシャル),デザイン(モデルチェンジ),品質,ブランド,ネーミングなどなど。

日本の寡占市場の代表例をいくつかおさえておきましょう。

・乗用車…トヨタ・ホンダ・ニッサン・マツダ

・携帯電話…NTTドコモ・KDDI(AU)・ソフトバンク

・即席めん…日清など

・家庭用ゲーム機…任天堂・ソニー

・その他…ビール,清涼飲料水,パソコン,薄型テレビなど

このような寡占(独占)の形態(生産の集中)には,大企業同士が協定を結ぶカルテル,大企業同士が合併して巨大企業になるトラスト,持株会社による多企業支配・連携のコンツェルンといったものがあります。歴史的には,座や株仲間がカルテルにあたり,財閥がコンツェルンにあたります。

これらは独占禁止法によって基本的には禁止されています。1997年の改正で,持株会社の禁止規定が削除され,持株会社の設立は原則自由になりました。このことはよく出題されるので注意です。

|

| |

|

| 11 |

かつての生産者米価・消費者米価のように政府が決定する価格を〔 〕という。 |

| 答 |

公定価格 |

| |

現在は国が決定する価格:公定価格には社会保健診療報酬(医療費)があります。また社会主義国ではすべての価格は公定価格です。

公共料金には,政府の認可を受けるもののほかに,事前の届出制をとるものがあります。国内航空運賃,郵便料金,固定電話の通話料です。鉄道,バス,タクシー,高速道路料金といった交通関係全般は認可制ですが,国内航空運賃だけは届出制。 |

| |

|

| 12 |

日常生活のための商品の値動きを示す物価指数を〔 ① 〕といい,小売り段階での値動きを示し,〔 ② 〕省が作成している。 |

| 答 |

①消費者物価指数 ②総務 |

| |

調査商品には財とサービスの両方が含まれているということ。総務省が作成するということ。国民の生活水準を示す重要な指標の1つです。 |

| |

|

| 13 |

企業間で商品を売買するときの,商品の値動きを示す物価指数を〔 ① 〕といい,〔 ② 〕が作成し,サービスは計算されない。 |

| 答 |

①企業物価指数 ②日本銀行 |

| |

調査対象は原材料などの生産財が中心でサービスは含まれないということ。したがって国民の生活感覚とはかけ離れているということ。日本銀行が作成しているということ。商品の需給を敏感に反映する段階での物価指数であるため,景気の指標の1つとなっています。

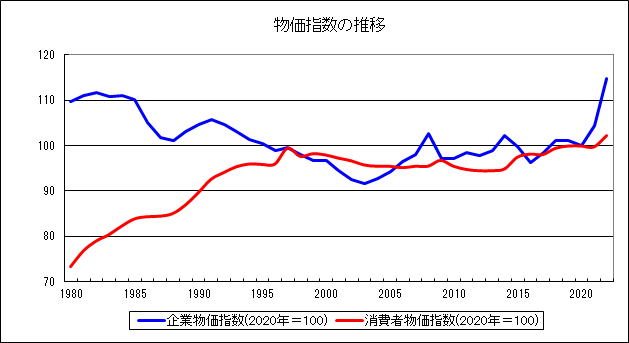

[グラフ:発展編6-1 内閣府 年次経済財政報告 長期経済統計より]

1997年を境に消費者物価指数が下降傾向にあります。日本はこのころからデフレーションに入ったといわれます。2014年から少しずつですが,上昇傾向にあるのは,安倍晋三元首相によるアベノミクスとよばれる経済政策の成果だと考えられますが,十分だとはいえません。政府や日銀は年率2%の物価上昇目標を掲げています。→31 |

| |

|

| 14 |

需要の拡大が物価を引き上げているインフレーションを〔 〕という。 |

| 答 |

ディマンド=プル=インフレーション |

| |

まず商品の価格が上がる原因としては2通りあったことを思い出して下さい。1つは需要が増加するパターン,そして供給が減少するパターンです。すると物価が上がるインフレーションも同様に考えることができます。

まず需要が増加することでおこるインフレーション(物価上昇)をディマンド=プル=インフレーションといいます。

ディマンド(demand)は「需要」の意味。プル(pull)は「引っ張る」。需要曲線が増加方向に引っ張られて,価格が上がる様子を表しているのでこういいます。「需要インフレ」といってもよい。

・財政インフレ

公共事業の拡大,赤字国債の増発など政府の財政支出の増大によっておこります。

・金融緩和

日本銀行が景気をよくするために公開市場操作などによって通貨供給量を増やしすぎるとおこります。

・紙幣インフレ

不換紙幣の濫発することによっておこります。典型例は,第一次世界大戦後のドイツ。ベルサイユ条約による巨額の賠償金の支払いを通貨の大量発行で対応したためです。

ハイパーインフレがおこると通貨価値が極端に下がるため,次々と通貨の桁(=「0」の数)が大きい紙幣が発行されます。現在は発展途上国に多く,10万・100万・1000万(ひどい国では億・兆)といった額の紙幣が発行されている国があります。

あまりに桁が大きくなると支払いも不便ですので,「0」の数を減らして新しい通貨に変更することがあります。これを「デノミネーション(デノミ)」(通貨単位の切り下げ)といいます。

・資産インフレ

地価・株価・貴金属などの資産価格だけが長期的に上昇する。バブル景気がこれ。

※デノミネーション

第一次世界大戦後のドイツでハイパーインフレがおこったとき,1兆マルクを1兆分の1のデノミをおこなって1レンテンマルクと交換します。

近年では2005年,トルコで100万分の1のデノミがおこなわれ,2000万トルコリラが20新トルコリラになりました。また2008年にはジンバブエで100億分の1のデノミが実施され,100億ジンバブエドルが1ジンバブエドルになり,それでも当時は1ジンバブエドル=約2円ほどの価値しかなかった。その前は,100兆ジンバブエドルなんてお札もありましたが,それがいかに紙くず紙幣かがわかります。

デノミネーションは,消費者の心理を平常心に戻し,インフレを抑制する効果があります。1兆なんてお札をたくさんもっていたら,1000億ぐらい値上げするのはなんとも思わないけど,「1」を「1.1」に値上げするのには思い切りがいるし,0.1単位の取引をするのは面倒くさくなる。

|

| 15 |

生産費の増大,なかでも賃金や原材料費の値上がりが,物価を押し上げるとするインフレーションを〔 〕という。 |

| 答 |

コスト=プッシュ=インフレーション |

| |

デイマンド=プル=インフレに対して,賃金や原材料費など生産コストが上昇することで,供給が減少しておこるインフレをコスト=プッシュ=インフレーションといいます。 |

| |

|

| 16 |

日本では第一次産品の多くを輸入に依存しているため,輸入原材料の価格上昇が国内物価を押し上げることにつながりやすい。こうしたインフレーションを〔 〕という。 |

| 答 |

輸入インフレーション |

| |

コスト=プッシュ=インフレの中でも,海外からの輸入品の値上がりが原因でおこるインフレを輸入インフレといい,第一次石油危機後のインフレが典型例です。また円安によって輸入品価格が上がることも考えられます。 |

| |

|

| 17 |

物価の下落が継続することと,経済活動の縮小とが相互に作用して,らせん階段をおりるように景気が悪化することを〔 〕という。 |

| 答 |

デフレスパイラル |

| |

デフレは不景気がさらに悪化するとおこりますが,経済のグローバル化によって世界中から安くモノが買えるようになったことで,価格競争がおこり,国内物価の下落につながったという要因もあります。 通常の不景気が回復せず,デフレの悪循環が延々と繰り返される現象はデフレスパイラルとよばれ,日本ではバブルの崩壊後,この状況からなかなか抜け出せずにいました。 |

| |

|

| 18 |

1年間に国民全体として,新たに生産した財やサービスの合計を〔 〕といい,海外にいる国民が働いて得た金額も含まれる。 |

| 答 |

国民総生産(GNP) |

| |

GDP(国内総生産)が用いられる以前は,GNP(国民総生産)がその国の経済力や景気をはかる指標として使われていました。

国民総生産(GNP)とは,一国の国民が一年間に生産した生産物(財・サービス)の総額から,原材料などのコスト(中間生産物)を引いたものです。単純に考えれば最終生産物の合計です。

ただし,これは「国民」ですから,海外で働いている国民が生産した価値も含みます。かつては現在のようにグローバル化が進んでいませんでしたから,このような人々の分まで計算に入れても,その国の経済力や景気をみるのに大きな問題はなかった。

1968年,日本のGNPが当時の西ドイツを抜き資本主義国で世界第2位(1位はもちろんアメリカ)になったというのは,よく歴史の問題で出題されますが,経済指標としてのGNPは現在では使われていません。

現在はGNPはGNI(国民総所得)という指標にかわりました。ただしGNPとGNIは数値的にはほぼ一致します。(※GNPが計算に入れている「海外からの利子所得」を,生産でなく所得としてとらえる方が適切と考えられたから。)

また現在のようにグローバル化が進んだ世界では,その国の経済は国内の生産物で完結させた方がより正確に反映されるとして,GDP(国内総生産)を重視するようになりました。(例えば企業の海外移転はGDPのマイナス要因となる)

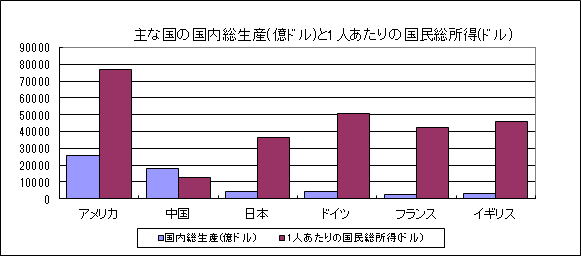

中国のGDPが日本をぬいて世界第2位に躍り出たのは2010年のことです。しかし中国は人口が多いため,1人あたりのGNIは先進国にははるかにおよばない。

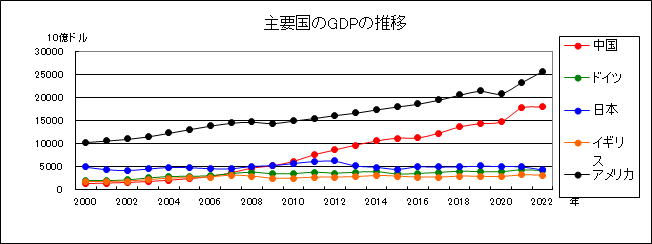

[グラフ:発展編6-2 Undata National Accounts Estimates of Main Aggregatesより]

[グラフ:発展編6-3 日本国勢図会2024/25より 2022年] |

| |

|

| 19 |

経済成長率は,その国の経済の成長をはかる指標で,〔 〕の対前年増加率で示す。 |

| 答 |

国内総生産(GDP) |

| |

その国の経済成長は,国内総生産の増加率で示されます。これが経済成長率です。次の公式で求めることができます。ある年をXとすると

※経済成長率には,単純に数字のみを比較した名目経済成長率と,物価の変動を考慮に入れた実質経済成長率があります。

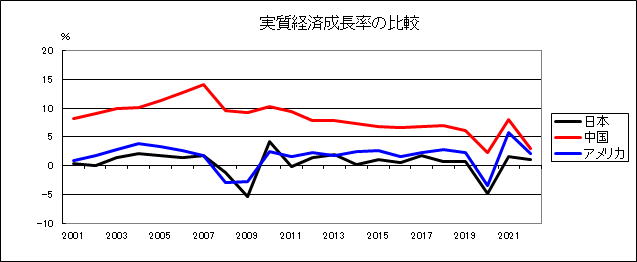

[グラフ:発展編6-4 Undata National Accounts Estimates of Main Aggregatesより]

2008~2009年にかけてはリーマンショック,2020年は新型コロナ感染症が原因となり,各国の経済成長率は軒並み下降しました。

〔例題〕下の表中,実質経済成長率がもっとも低い年を答えなさい。

| 年(会計年度) |

2007 |

2008 |

2009 |

2010 |

2011 |

| 実質国内総生産(兆円) |

525.5 |

505.8 |

495.5 |

512.5 |

514.0 |

[表:発展編6-5 日本国勢図会2014/15より]

実質国内総生産をみると,2007年度→2008年度は減少,2008年度→2009年度も減少,2009年度→2010年度は増加,2010年度→2011年度も増加となっています。2006年度→2007年度は2006年度の数値がないためわかりません。したがって2007年度は実質経済成長率が計算できないため,答えから除外ではます。

次に経済成長率が低いものを選ぶのだから,GDPが増加している2010年度,2011年度も計算するまでもなく除外です。

残るは2008年度と2009年度。公式にあてはめて計算しましょう。2008年度の実質経済成長率は(505.8-525.5)÷525.5=-3.7。2009年度の実質経済成長率は(495.5-505.8)÷505.8=-2.0。

〔答え〕2008年

このように経済成長は数値でみることができますが,国内総生産や国民所得は必ずしも「豊かさ」を正しく表さないということに注意しておきましょう。

例えば公害が深刻化し,その対策費がかかった場合,その分だけ国内総生産は増加するのです。先祖伝来の家やきれいな空気など,値段のないものは国内総生産に算入できません。夫婦とも働きだと夫婦の所得は計算されますが,家事労働は計算されません。 |

| |

|

| 20 |

国民総所得から間接税を引き,補助金を加えたものを〔 〕という。 |

| 答 |

国民所得 |

| |

国民総所得(GNI)から,機械や設備など生産活動の中で磨耗した分(減価償却費)を差し引き,さらにそこから間接税を引き,(政府)補助金を加えたものを国民所得(NI)といいます。GNIからG(gross=総)が取れた。少し式を変形して国民所得の計算式は次のようになります。

国民所得=国民総所得(国民総生産)-減価償却費-(間接税-政府補助金)

間接税を引くのは,間接税が本来の商品価値を高めているからで,補助金を足すのは補助金によって商品(生産物)は本来の価値より安くなってしまっているからです。こうして求められた国民所得は,国民がつくりだした純粋な付加価値の総額といえるでしょう。 |

| |

|

| 21 |

国民所得は,〔 ① 〕国民所得,〔 ② 〕国民所得,〔 ③ 〕国民所得の3つの面からとらえることができ,すべて等しくなることを〔 ④ 〕の原則という。 |

| 答 |

①生産 ②支出 ③分配 ④三面等価(①~③は順不同) |

| |

国民所得は,三方向からみることができます。1つはどのようにして産み出されたかという生産の面でとらえる方法。これを生産国民所得といいます。産業を大きく区別する方法に第一次産業・第二次産業・第三次産業というのがありました。したがって生産国民所得=第一次産業+第二次産業+第三次産業ということができます。

そして国民所得が大きくなればなるほど,第三次産業の割合が大きくなるということもできます。これを産業の高度化といいます。先進国ほど第三次産業の割合が高いということです。

生産活動によって生み出された(生産)国民所得は今度は,賃金・地代・利潤という形で分配されます。このような国民所得のとらえ方を分配国民所得といいます。分配国民所得=雇用者所得(賃金)+企業所得(企業利潤)+財産所得(利子・配当・地代など)ということになります。もちろんお給料としていきわたる雇用者所得の割合がもっとも大きい。

分配された所得が,企業や家計(個人)の中で,どのように支出されたかを示したものを支出国民所得といいます。支出国民支出は消費と投資の大きく2つに分けて集計され,支出国民所得=消費(民間・政府)+投資(民間・政府)となり,当然消費の割合がもっとも大きい。

これら3つの国民所得は同一の実体を異なった側面からみているにすぎないので,理論的にはすべて等価関係にあるということを国民所得の「三面等価の原則」といいます。

|

| |

|

| 22 |

中央銀行の代表的なものに,日本銀行,アメリカの〔 ① 〕,EUの〔 ② 〕がある。 |

| 答 |

①FRB ②ECB |

| |

FRBは連邦準備銀行,ECBはヨーロッパ中央銀行の略。

※日本の金融機関

| 中央銀行 |

日本銀行 |

| 普通銀行 |

都市銀行・地方銀行 |

| 中小企業 |

信用金庫 |

| 農業・漁業 |

農協・漁協 |

| 証券市場 |

証券会社 |

| 保険会社 |

生命保険・損害保険 |

| 郵便貯金 |

日本郵政 |

| 政府系 |

金融公庫 |

政府系金融機関は,政府の財政投融資の資金を財源として,担保力や信用力が弱いため民間の金融機関では融資を受けにくい中小企業や農林水産業などを支援します。(日本政策金融公庫) |

| |

|

| 23 |

銀行が預金を受け入れる仕事を受信業務(〔 ① 〕業務),それを貸し付ける仕事を授信業務(〔 ② 〕業務)という。 |

| 答 |

①預金 ②貸付 |

| |

銀行の三大業務とは,預金業務・貸付業務・為替業務をいいます。 為替業務とは,送金,振込み,クレジットカードの引き落とし,手形・小切手による支払いをおなこう業務をいいます。 |

| |

|

24

|

金融機関が破綻した場合,預金者を保護する制度を預金保険制度といい,1金融機関1預金者あたり,元本1000万までは保険金として支払われる。この預金者への保険金の支払いを〔 〕方式という。

|

| 答 |

ペイオフ |

| |

万が一,金融機関が破綻しても預金保険制度というのがあります。当座預金(決済用預金)は全額保護され,普通預金・定期預金は1000万円まで保護されます。

ただし普通預金の1000円を超える分と利息については全額支払われるとは限りません。一部カットされることもある。その意味で預金者には損失がでることもあるということです。

「pay off」とは,清算・返済するという意味がありますが,利益・損失両方の意味ももっています。2つの意味を持ち合わせる言葉から,この支払方式を「ペイオフ」とよんでいます。 |

| |

|

25

|

預貯金や債権(国債・社債),株式,保険などの形で所有している財産を〔 〕という。 |

| 答 |

金融資産 |

| |

このうち,株式・国債・社債など証券によって財産権を保障しているものを有価証券といいます。 |

| |

|

| 26 |

現金を電子情報におきかえ,実際の紙幣や硬貨の役割を果たすものを〔 〕という。 |

| 答 |

電子マネー |

|

通貨そのものではありませんが,通貨と同様に使用できるもので,情報通信技術を応用したものです。身近では,交通機関のICカード(Suica ICOCAなど),高速道路のETCなど。前もって現金を入金しておくタイプをプリペイド式,クレジットカードなどと連携して後で精算するポストペイ式のものもあります。

またインターネット上の特定の利用者間でのみ使用される仮想通貨というのも流通しており,代表的なものに「ビットコイン」というのがあります。

電子マネーではありませんが,財やサービスの交換手段として,特定の地域・コミュニティーにおいて使用される「地域通貨」といのもあります。江戸時代の「藩札」なんかもこれにあたりますが,地域活性化を目的として使用され,法定通貨(中央銀行や政府が発行)との交換はできません。 |

| |

|

| 27 |

企業同士のお金の支払いや受け取りには,現金は補助的にしか使用されず,主に〔 ① 〕と〔 ② 〕が使われる。 |

| 答 |

①小切手 ②手形 |

| |

当座預金の残高があることを前提にして振り出される証券を小切手,手持ちのお金がないけれども,将来確実にお金が手に入る予定があるときに振り出される証券を手形(約束手形)といいます。小切手は受け取るとすぐに現金化できるのに対して,手形は記載された期日後でなければ現金に換えることができません。振り出された小切手や手形の金額より,当座預金の残高が少なかった場合(手形の場合に支払い期日に)には,お金はは支払われない。これを不渡りといいます。

※当座預金とは,小切手・手形の支払い(決済)専用の口座で,無利息。

|

| |

|

| 28 |

日本銀行の三大金融政策は,〔 ① 〕・〔 ② 〕・〔 ③ 〕である。 |

| 答 |

①金利政策 ②公開市場操作 ③支払準備率操作(預金準備率操作) |

| |

☆金融政策

| 景気状況 |

対策 |

金利政策 |

公開市場操作 |

支払準備率操作 |

| 好景気(インフレ) |

金融引締 |

政策金利(公定歩合)の引き上げ |

売りオペ |

引き上げ |

| 不景気(デフレ) |

金融緩和 |

政策金利(公定歩合)の引き下げ |

買いオペ |

引き下げ |

|

| |

|

| 29 |

銀行は受け入れた預金のうち一部を〔 ① 〕として日本銀行に預けるが,残りは貸し出す。貸し出された資金がまた銀行に預けられると,全体として預金量が増えたことになる。これを〔 ② 〕といい,〔 ② 〕がおこなわれると市中の通過(預金通貨)の量が増加する。 |

| 答 |

①支払い準備金 ②信用創造 |

| |

銀行は預金者が預金したお金を企業や個人に貸付けていますが,すべての預金を貸付けてしまっては,預金者がお金を引き出すことができなくなってしまいます。そこで預金者の払い戻しのため一定率は銀行が必ず保有するか,中央銀行に預けておかなければなりません。このお金を支払準備金といい,その割合を支払準備率といいます。これを決定するのは日銀です。

日本銀行が支払準備率を上げると銀行の貸し出しが減りますから,通貨量が減少します。好況(景気過熱)時やインフレの対策をとして有効です。逆に,支払準備率を下げると銀行の貸付が増加し,通貨供給量が増加。不景気やデフレの対策としておこなわれます。

さて支払準備金を除いた預金が貸付金となるわけですが,ここで数字のマジックがおこる。例えば銀行に100億円の預金があり,支払準備率が10%であったとします。すると10億円が支払準備金で,90億円が貸付可能な額です。

銀行はAさんにこの90億円を貸付けるとします。Aさんはこの90億円をつかって自分の工場をB建設に頼んでつくってもらいます。

B建設はAさんに90億円のお金を銀行に入金してもらうことにしました。さて問題です。銀行の預金の合計はいくらになったでしょう?数字上190億円になったわけです。あら不思議。

ところで銀行に入金された90億円ですが,これはB建設の預金となります。このうち9億円は支払準備金(10%)ですから,残り81億円が銀行の貸付金として利用されます。

B建設はAさんの工場をつくるために発注した材料費をC産業に支払わなければなりません。そこで銀行から81億円を借りて,銀行のC産業への支払いのために口座に入金します。するとまたまた不思議,銀行にはまた新たに81億円の預金が増えたことになります。これを延々とこれが繰り返され銀行預金はどんどん膨れ上がることになります。

銀行が、預金を元手に貸付をしては見かけ上の銀行預金を増やし,また貸付を行うことを「信用創造」といいます。これは、銀行に信用があること,そして貸したお金が順調に返済されることが前提となります。もし銀行が信用を失うと,預金者がいっせいに預金を引き出そうとする「取り付け騒ぎ」がおきて,金融システムに大きな不安を引きおこします。

内容は少し難しいですが,ここでは支払準備率(操作)と信用創造という語句を【セット】(表裏一体)でおぼえておくことが大切です。 |

| |

|

| 30 |

金融機関同士が無担保で翌日返済する資金を貸し借りする際の金利を〔 〕といい,短期金融市場での金利である。 |

| 答 |

無担保コール翌日物金利 |

| |

金融政策の1つ,金利政策です。景気対策のもっとも基本的な方法の1つです。日本銀行が一般の銀行に貸し出す際の利子率を公定歩合といいます。かつてはこの公定歩合を基準に銀行は企業などへの貸し出し利子を決定していました。逆にいえば,日本銀行が公定歩合を調節すれば,市中に流れる通貨量を調節できるわけです。

☆金利政策

・好景気(インフレ)…公定歩合を上げる→銀行の利子率が上がる→資金を借りにくい→通貨量減少

・不景気(デフレ)…公定歩合を下げる→銀行の利子率が下がる→資金が借りやすい→通貨量増大

1990年代,金融の自由化が進み,金利も自由化されます。つまり公定歩合にあわせて銀行が利子率を決定するのではなく,資金の需要と供給で金利が決定されていくしくみにかわったのです。(資金需要が高まる=借りたい人が増えると金利が上昇する。)

これで日本銀行は公定歩合を操作して民間銀行の金利を操作することができなくなりました。それと同時に政策金利としての公定歩合の意味もなくなります。一応,現在も名称を変更して存在はしています。「基準割引率および基準貸付利率」といいますが,おぼえる気も失せますね。

替わって政策金利としての意味を持ち始めたのが,「無担保コール翌日物金利」です。こちらもおぼえるのが嫌になりそうな名称ですが,まず語句を答えなさいなんて問題は出ませんから安心して下さい。

「無担保」なのは,銀行同士の資金のやりとりだからです。銀行はある程度信用がありますから,資金の貸し借りに担保は要らないということです。

「コール」は「呼ぶ」の意味ですが,ここでは「呼んだらすぐに取引できる」という意味。「翌日物」とはこのやり取りが「短期」であることを示しています。あわせて,金融市場において,銀行間で短期資金を融通し合うための金利ということになります。

現在は「コール市場」とよばれる短期金融市場が拡大し,銀行の資金調達の中心となっています。日銀はこの市場に介入して,コールレートを政策金利としてターゲットにするようになったのです。(具体的には公開市場操作によって資金の供給量を調節してやる)

☆金融市場の金利

・短期金利…無担保コール翌日物に連動

・長期金利…10年物長期国債利回りに連動

さて,時はバブル崩壊後の1990年代半ばから後半です。公定歩合の操作にかわって,日銀は無担保コール翌日物金利を操作して,景気を回復させようとします。どうすればよいか?これまでと同じように,できるだけ金利を下げてやればいいんです。しかしここで日銀は思い切ったことをした。その金利を限りなく0%に近づけた。これをゼロ金利政策とよんでいます。

こうしてどんどん0に近づけて,景気を刺激しようとしたんだけれどもうまくいかない。この政策は金利が0になった時点でストップです。これ以上は続けられません。そこで次に打ち出した手が「量的緩和政策」。金融(緩和)政策の目標を,従来の「金利」から「資金量」に切り替えて実施する。資金量自体を目標にすると,金利が0でも金融緩和を続けられるという利点があります。

これも具体的には日本銀行の買いオペレーションによって,市中の国債などを日銀が買い入れ,民間の資金を増やしてやるんです。

21世紀に入って,日本はこれらゼロ金利政策・量的緩和政策を導入・解除を繰り返してきましたが,決定的な景気回復・デフレ脱却にはならなかった。そして2013年,第二次安倍内閣が成立すると,アベノミクスと称する経済政策の中で,異次元の量的緩和を打ち出しました。「異次元」のとは「これまでにないぐらいの」という意味でしょうか。 |

| |

|

| 31 |

穏やかなインフレになることを目指して実施する金融政策を〔 〕といい,日本では2013年からデフレから脱却するために実施している。 |

| 答 |

インフレターゲット |

| |

インフレーションのすべてが悪いわけではありません。第一次世界大戦後のドイツなど年率数十%を越えるようなインフレは,ハイパーインフレとよばれ,もうその国の経済は崩壊してしまいます。第一次石油危機後におこった急激なインフレも社会の混乱につながりました。

しかし年率2%ぐらいの緩やかなインフレは,好景気時にはおこるもので,企業業績の上昇やそれに伴う賃金上昇,失業率の低下につながります。

景気回復・デフレからの脱却のため,物価上昇率の目標を政府や中央銀行が定め,それに対する金融政策をおこなうことをインフレターゲット(インフレ目標)といいます。これも現在,アベノミクスの一環として政府や日銀とも取り組んでいますが,日本のインフレターゲット政策は,2年程度の期間で,消費者物価の前年比上昇率を2%に設定していますが,いまだ達成されていません。 |

| |

|

| 32 |

自国通貨の為替相場の急変動を防ぐだめ,政府や中央銀行が外貨を保有すること〔 〕といい,その保有量を〔 〕高という。 |

| 答 |

外貨準備 |

| |

為替相場が通貨の需要と供給によって変動することはこれまでにみてきました。つまり為替相場も市場メカニズムの一部だということです。

例えば円高(ドル安)になると,日本の輸出不利・輸入有利になる。でもいつまでもずっと円高のままかというそうはならない。

輸出が不利だということは,「日本人がもらうドルが少ない」ということです。日本人はドルをもっていても仕方ないので,ドルを円に交換しようとする。つまりドルを売って円を買おうとするのです。したがって,「日本人がもらうドルが少ない」ということは,「ドルを売って円を買おうとする人が少ない」ということを意味している。

逆に輸入が有利だということは,「アメリカ人がもらう円が多い」ということです。アメリカ人もやはり円をもっていても仕方ないので,得た円はドルに交換しようとします。つまり円を売ってドルを買おうとする。したがって,「アメリカ人がもらう円が多い」ということは,「円を売ってドルを買おうとする人が多い」ということです。

円高によって輸出不利・輸入有利になるということは,ドルを買おうとする人(ドルの需要)が増えることになるので,次第にドル高(円安)に動くことになる。こうして円高は市場メカニズムを通して解消されていくことになる。つまり自由貿易をおこない,市場に任せておけば大丈夫ってことなんだ。

ところが何らかの理由で為替相場が急激に変動したり,その変動幅が大きいとその国の経済に大きな打撃を与えることになります。景気でいえば世界恐慌のように株価が大暴落する。外国為替相場においても通貨の大暴落といった事件がこれまでに多々ありました。(イギリスがユーロを導入しなかった理由もポンドが大暴落したポンド危機という出来事にあります。)

そのため政府や中央銀行(日本銀行)は,景気対策と同様に為替市場に介入し,通貨の売買をおこなうことで,相場の安定化をはかることがあるのです。(為替介入)

そのための資金となる外貨を準備しておくことを「外貨準備」といい,その保有量を「外貨準備高」といいます。保有量が高ければ高いほど,その国の通貨の安定性は増すわけです。

世界の保有量[表:発展編6-6 日本国勢図会 2024/25より 2023年]

| 国 |

外貨準備高(億ドル) |

| 中国 |

33047 |

| 日本 |

12946 |

| スイス |

7965 |

| インド |

5757 |

| 台湾 |

5712 |

1位はダントツの中国,そして2位が日本。ここまではおぼえる。さらに台湾が統計に出てくるところがこの資料の特徴。珍しくアメリカが上位に入っていない統計ですね。

アメリカは1960年代・70年代のベトナム戦争,1980年代の軍備拡大などで財政赤字が拡大,また対日・対中貿易では貿易赤字が続いている。アメリカのこのような慢性的な財政難を「双子の赤字」といいます。この赤字を国債(アメリカ国債)を発行して,これを中国・日本などが買っているという形です。日本の外貨準備高のほとんどは米国国債という形で保有している。

サウジアラビアは当然,石油輸出によって得た(特に対米)外貨がものをいっている。台湾は新興工業経済地域(NIES)の1つとして輸出産業を中心に経済発展したことや,近年でアメリカ向けの半導体製造・輸出(⇒《地理:第7回発展編》)で外貨を獲得しており,これが好調。

☆為替介入

・円安対策…ドル売り,円買い→ドル安・円高

自国の通貨安(円安)を防ぐためには,自国の通貨を買って,市場での価値を高めます。通貨安(円安)によって引き起こされるインフレーション(輸入インフレ⇒《16》)などに対する防衛策です。

・円高対策…ドル買い・円売り→ドル高・円安

輸出の競争力を高めるためには,通貨安の方が都合がよい。そのため円を売って,ドルを買います。買ったドルでアメリカ国債を買うんです。

☆円高の要因②…国債の増発

国債を大量に発行しすぎると,国債の金利が上がり(⇒《公民:第5回発展編》)ます。金利が上がると,日本の国債の人気が出ます。これまでアメリカ国債をもっていた人も,アメリカ国債を売って日本の国債を買う人が増えてきます。

日本の国債を買うためには,円が必要ですから,(アメリカ国債を売って得た)ドルを売って円に交換(円を買う)しようとする人が増えます。つまり円の需要が増加し,円の価値が上がるわけです。(ドルの価値は下がる)。

※通貨の切り下げ・切り上げ

固定相場制において,為替相場を変更することをいいます。例えば,1971年まで円・ドルの交換レートは1ドル=360円でした。これが1ドル=308円に再設定されました。そのときの実態経済に合わせて,ドルを切り下げた(円からみると切り上げ)のです。

現在,先進国は変動相場制をとっていますが,発展途上国では,国際通貨であるドルに合わせる固定相場制をとっている国が多い(ドル=ペッグ制)。特に中国の人民元は近年,世界の基軸通貨の1つとして大きな力をもってきましたが,ドルとの交換レートは以前のままで,その切り上げが求められています。(人民元が安い=人民元安だと,中国の輸出に有利) |